¿Sabías 8 de cada 10 emprendimientos fracasan antes de llegar a los 5 años?

De acuerdo al Foro Económico Mundial (2017), la mayoría de los emprendimientos peruanos fracasan tempranamente por no innovar y ubicarse en océanos rojos que no les permiten tener capacidad de adaptación a nuevos escenarios ni ganar rentabilidad para competir en sus respectivos sectores. Asimismo, en relación a este problema y ante un más de 50% de empresas que se dieron de baja en el tercer trimestre del 2019, el Instituto Nacional de Estadística (INEI) también coincidió con estas afirmaciones al señalar que las acciones de búsqueda de formalización del Gobierno provocaban un alza en los costos de los nuevos negocios; y, por ende, la travesía de estos para llegar al fin de mes.

En tal sentido, en un contexto como el actual, en el que en los tres primeros trimestres del 2020 se dieron de baja 37 mil 998 empresas (INEI), es importante hacer énfasis en aquellos aspectos que hacen que un negocio sobreviva: el equilibrio entre rentabilidad y buen servicio. Para lograrlo, mantener un control sobre las actividades financieras que puedan afectar en un futuro cercano al crecimiento de la compañía es de vital urgencia.

¿Qué es la salud financiera y cómo preservarla?

La salud financiera es precisamente el equilibrio entre los gastos a cubrir para garantizar la operatividad de la empresa y las ganancias netas que esta genera. En tal sentido, no es una sorpresa entender que mantener una buena salud financiera es un punto clave para que una empresa pueda perdurar en el tiempo.

Manteniéndote atento a la gestión financiera de tu empresa podrás prevenir un endeudamiento excesivo, identificar aquellas inversiones que no aportan ningún valor a tu empresa o reconocer cuándo es que tus ingresos comienzan a peligrar.

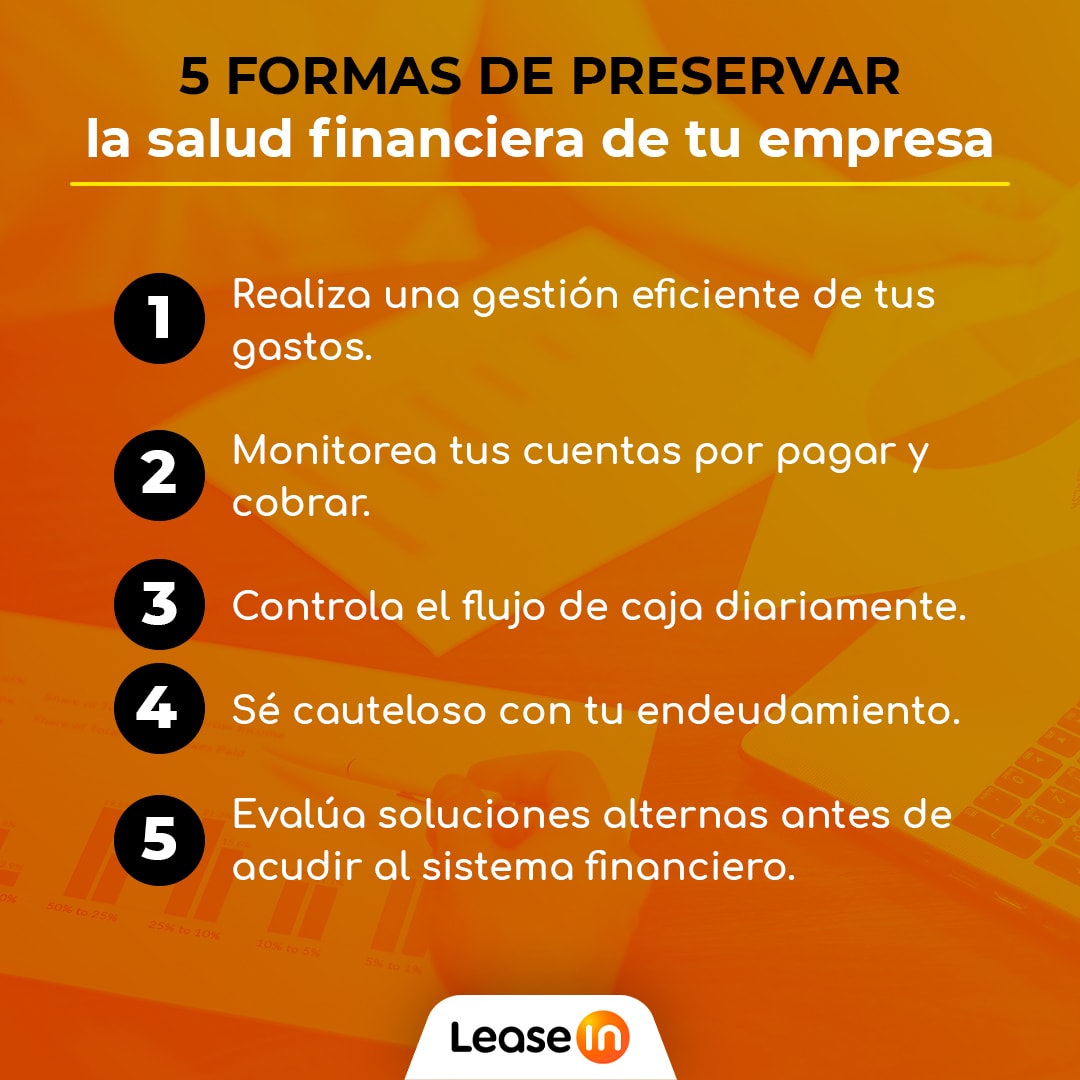

Por ello, en esta ocasión te brindamos 5 consejos que te serán de utilidad al momento de cuidar de tu salud financiera y preservarla:

#1 Realiza una gestión eficiente de tus gastos

Mantén un religioso control de los gastos que realiza tu empresa en relación al margen de beneficio que obtienes con cada acción. De este modo, podrás reducir riesgos como una asignación de presupuestos poco responsable o no fijar los precios de tus productos de forma que mantengan tu margen de ganancia.

Lo aconsejable en estos casos es mantener la rigurosidad en la evaluación de propuestas antes de destinar dinero a nuevos proyectos o nuevos procesos. Asimismo, mantener un control periódico de la rentabilidad en la cadena de elaboración del producto de forma semanal o mensual.

#2 Monitorea tus cuentas por pagar y cobrar

Para poder prevenir a futuro, es necesario que mantengas un control diario de las cuentas por pagar: cómo es que se pagarán estas (con las ganancias o mediante los inversionistas, en caso los poseas) y cuándo es que se realizarán los pagos. Asimismo, un adecuado control de los cobros hacia tus clientes y las fechas en las que estos depositan también contribuye a una mejor gestión de las cuentas. En especial si es que requieres realizar alguna inversión para la compra de activos o estás pensando en solicitar un préstamo para expandir tu negocio.

#3 Controla el flujo de caja diariamente

El flujo de caja es la herramienta por excelencia de todo gerente y debe ser monitoreada cada día pues es lo primero a lo que deberás acudir en caso necesites realizar un gasto inmediato o de largo plazo.

Una estrategia para un control de flujo de caja efectivo es contar con un miembro del equipo dedicado al registro y análisis de los ingresos y egresos de la empresa.

#4 Sé cauteloso con tu endeudamiento

Si en tus proyecciones de crecimiento para la mejora del producto o servicio que ofreces está el recurrir a un préstamo, asegúrate de que las cuotas que vayas a asumir no superen a tus ganancias mensuales. De este modo, podrás cubrir el pago mensual del préstamo de forma cautelosa y gozar al mismo tiempo de la estabilidad financiera suficiente para poder asumir cualquier otro imprevisto que pueda presentarse en este lapso de tiempo.

#5 Evalúa soluciones alternas antes de acudir al sistema financiero

En caso de estar decidido a contraer una deuda para invertir en determinadas áreas de tu empresa, evalúa otras alternativas antes de acudir al sistema bancario. Parte de conservar tu salud financiera es cuidar también tu historial crediticio y de pagos. Por lo cual, considerar otras opciones que no se registren como grandes deudas en tu perfil empresarial es algo que debes tener en mente.

Por ejemplo, en lugar de solicitar un préstamo para la inversión en un proyecto o activo, puedes acudir a una fintech para solicitar un préstamo empresarial o realizar la compra que deseas con un leasing financiero.

En resumen, como hemos visto a lo largo del artículo, mantener un monitoreo constante de los ingresos y egresos, así como el margen de ganancia de la empresa, es vital en la toma de decisiones para proyectos futuros y el crecimiento de la empresa. Razón por la cual, te aconsejamos no solo mantener un control continuo de cómo es que se administran las finanzas dentro de tu empresa, sino así también explorar nuevas soluciones cuando creas que es momento de acudir a una inyección de capital como lo es la solicitud de un préstamo.

Puedes conocer más soluciones ofrecidas por las fintech AQUÍ.

One Response